Alergiky na click-bait ihned uklidníme: dnešní článek uspokojí „doomery“, avšak nabídne i světlo na konci tunelu pro ty, kteří se nyní spolu se svými altcoiny zmítají ve spirále FUDu. V minulém díle Krypto Kompasu jsme zmínili základní krypto poučku o tom, že „FUD nikdy nechodí sám“. Pouhých několik dní na to zde máme výkřiky o potenciálním krachu USDT, BNB potácejícím se na tenké červené linii sebedestrukce a aby toho nebylo málo, zakladatel Curve Finance vytvořil dluh o hodnotě 110 milionů dolarů s potenciálem zlikvidovat jednu z nejdůležitějších součástek DeFi.

Přehnaný FUD signalizující možné dno nebo momenty před likvidační Spirálou Smrti a finální kapitulací altcoin a DeFi trhu? Pojďme si vše shrnout pěkně popořadě.

Binance FUD

Garyho útok na Binance, tedy jednu z největších centralizovaných kryto burz světa spolu s odhalením interních komunikací známého CEO CZ s ředitelem oddělení pro dodržování předpisů burzy, který sám prohlásil, že „… kámo, my provozujeme nelegální burzu s cennými papíry v USA“, se nyní pochopitelně projevuje v silném prodejním tlaku na coin BNB. Nejen to, v regulačním FUDu se zmítá celý krypto trh, který již tak projevuje značnou slabost a nezájem ze strany kupujících.

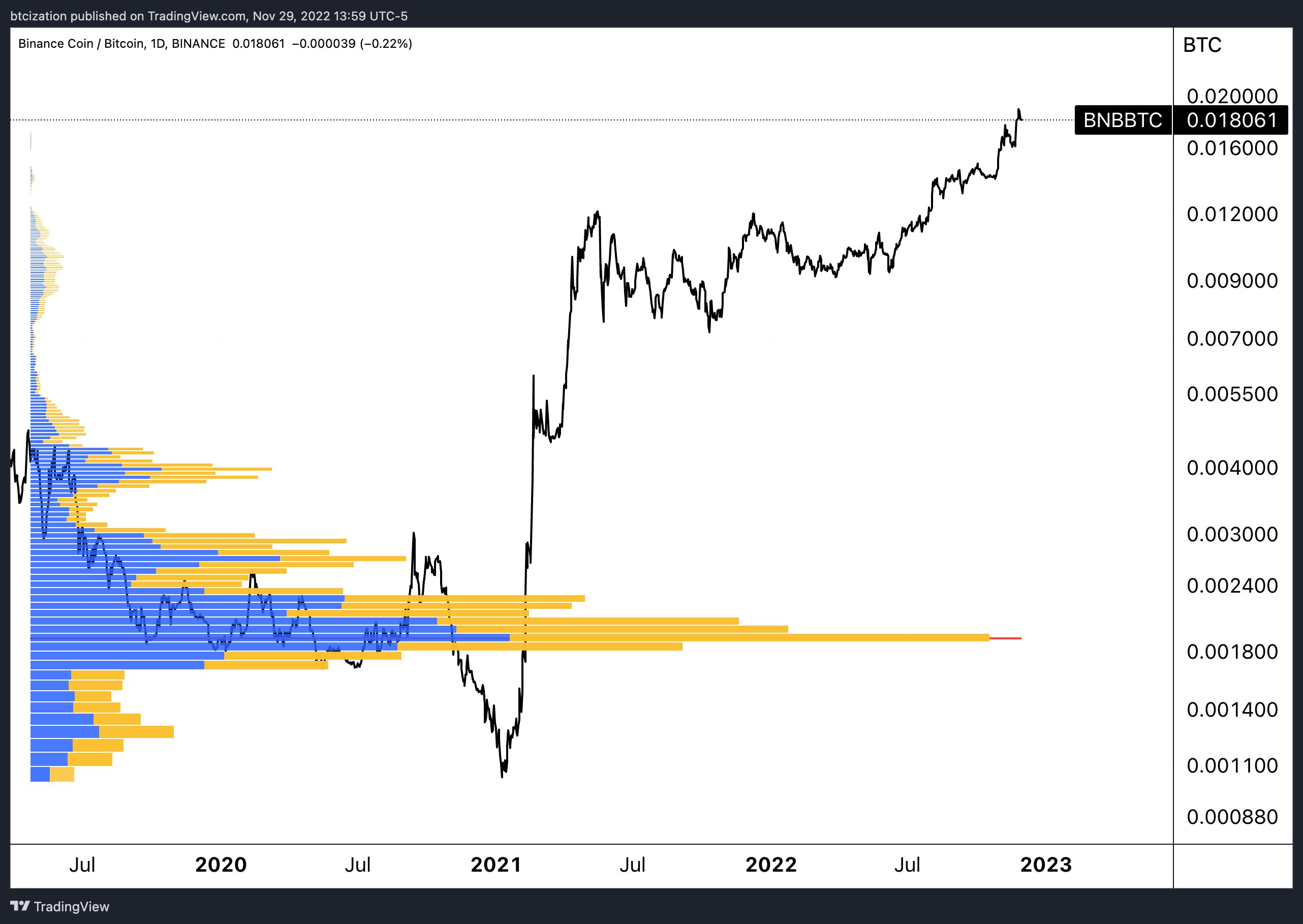

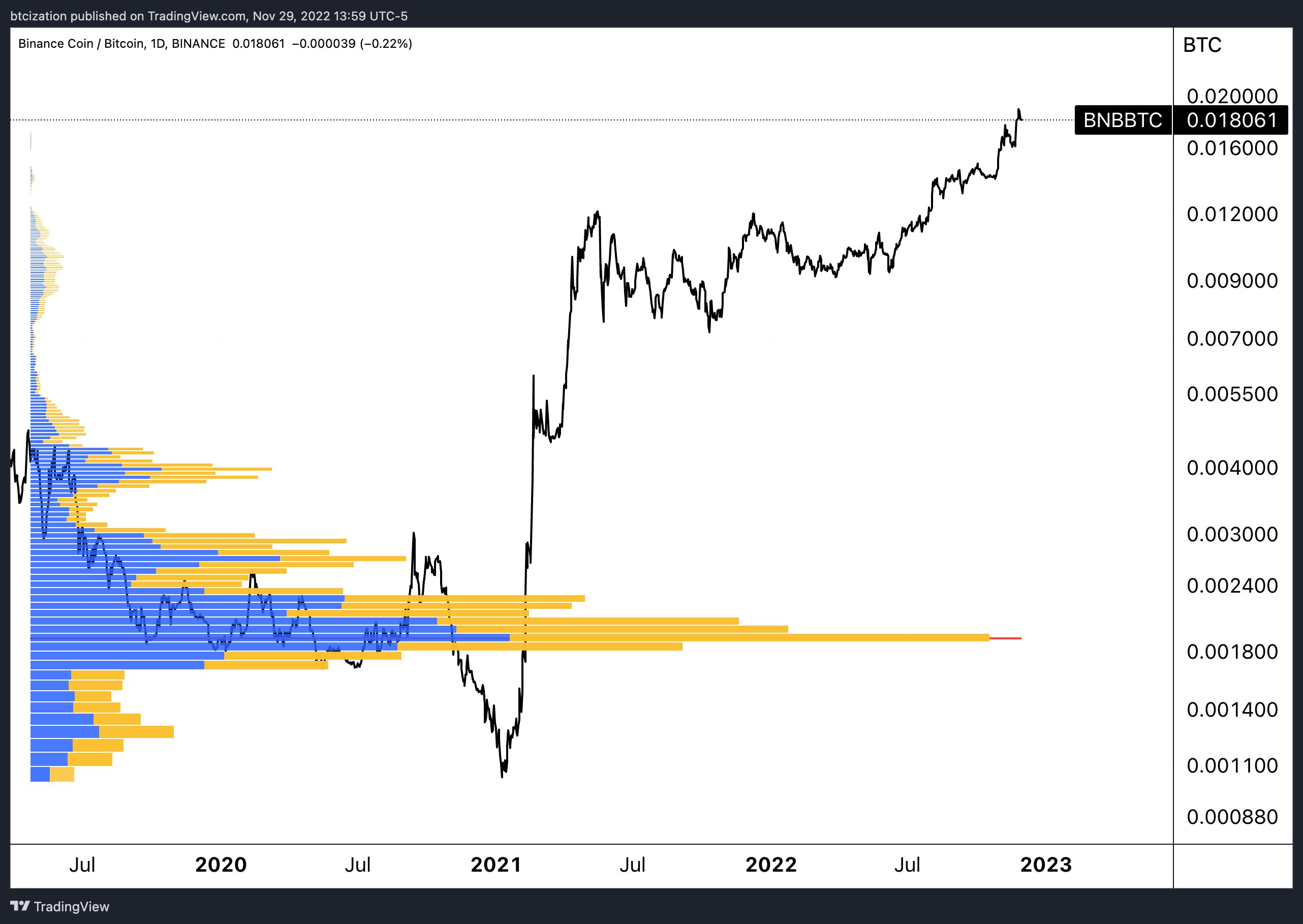

Graf BNB nyní investorům způsobuje flashback vzpomínky na cenovou akci FTT těsně před totálním kolapsem burzy FTX. Nicméně, likvidační spirála BNB má potenciál způsobit mnohem výraznější negativní efekty pro DeFi trh, než tomu bylo v případě krachu Terra Luna či vymazání hodnoty z tokenů FTT.

Extrémně rychlé vyfouknutí hodnoty BNB hrozí zejména proto, že se jedná o jeden z nejpoužívanějších kolaterálů v DeFi aplikacích i na samotné burze (uživatelé mohou používat BNB jako kolaterál pro půjčky, zároveň si však BNB nemohou vypůjčit).

Zde je pohled na porovnání spotového tržního objemu před býčím trhem 2021 a následně spotový tržní objem během extrémního nárůstu valuace. Co zde vidíme? Naprostá většina hodnoty je zde vytvořena obchodováním na páku, typický náznak bubliny a prázdné hodnoty podobné případu FTT.

Spot tržní objem:

Futures objem:

Co je tedy špendlíkem, který má potenciál prasknout miliardy papírové hodnoty? Jedním z nich je například peněžní market a protokol Venus, kde hrozí zlikvidování BNB o hodnotě 220 milionů dolarů. Tak silný a nenadálý prodejní tlak na BNB by samozřejmě mohl spustit kaskádu likvidací, která má potenciál poslat BNB v podstatě zpátky až na hodnoty viděné naposledy během startu roku 2021.

Binance tedy nyní musí projevit schopnost ubránit poslední, tenkou červenou linii. Pod cenou 220-200 USD za BNB totiž možná uvidíme další masivní useknutí tržní kapitalizace DeFi trhu, což by konec konců však dávalo smysl v tandemu stoupání dominance Bitcoinu:

USDT FUD

USDT FUD je momentálně úzce spojen s děním na Curve Finance, tedy DeFi protokolem poskytujícím v podstatě „základní desku“ pro stablecoin likviditu.

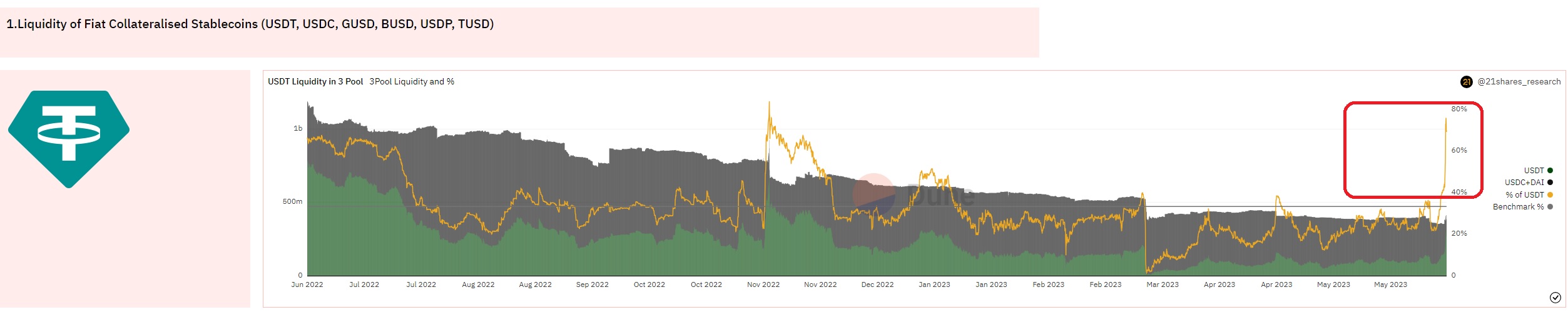

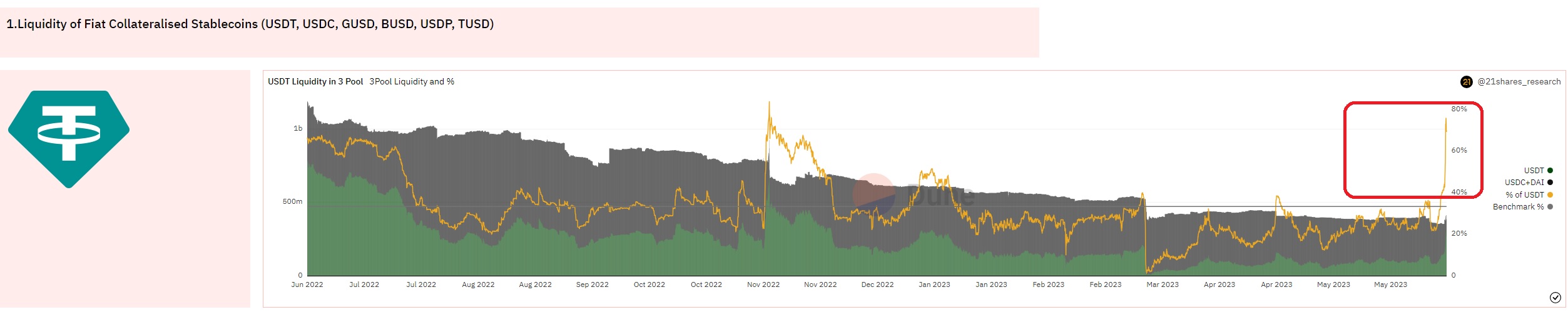

Jestřábí pohled trhu je nyní zaměřen na 3pool, tedy pool likvidity pro USDC, DAI a USDT. Účelem 3poolu je pochopitelně udržovat likviditu napříč třemi největšími stablecoiny a nejzdravější balanc je zde 33% podíl USDC:DAI:USDT.

Nicméně, krátký pohled na momentální stav tohoto bazénku s likviditou ukazuje, že účastníci trhu momentální utíkají právě z USDT: silný prodej USDT má za následek vyprazdňování podílů USDC a DAI spojeného s prudkým stoupáním celkového podílu USDT. Momentálně je podíl USDT v 3poolu okolo 70 %.

Co to znamená? Trh pochopitelně spekuluje o možné další regulační bombě, která by tentokrát mohla spadnout právě na největší stablecoin trhu USDT. Jedná se o prodejní tlak spojený s exodem insiderů tušících blížící se malér?

Peg USDT je zatím stabilní, avšak i prozatím malý depeg (0.997) dnes vede mnoho držitelů k obavám:

Zároveň si v grafu Dune analytics výše můžeme všimnout, že útěk z USDT neprobíhá poprvé a FUD okolo tohoto stablecoinu v krypto trhu koloval již nesčetněkrát, přičemž pokaždé z něj USDT vybruslilo bez úhony.

Nakonec nelze než zmínit, že USDT FUD je typickým příznakem maximální bodu strachu, který mnohdy doslova označil dno:

CRV FUD

Do trojice všeho dobrého zde máme CRV FUD, tedy obavy trhu z blížícího se kolapsu základní DeFi vrstvy pro stablecoin likviditu. Co se stalo?

Zakladatel Curve Finance Michael Egorov se znenadání rozhodl, že právě nyní, v období krize likvidity a FUDu, je nejlepší čas využít nabídky půjček protokolu AAVE a zastavit zde jako kolaterál masivní částku téměř 300 milionů tokenů CRV (30 % celkové cirkulace) o hodnotě 165 milionů dolarů a za ty si „vypůjčit“ 61 milionů USDT.

„Vypůjčit“ zde necháváme v uvozovkách, jelikož hned po půjčce se trh dozvěděl, že si Michael pořídil obrovský dům – a ne ledajaký dům, Egorov se rozšoupl a koupil panské sídlo Avon Court v australském městě Hawthorn o hodnotě 41 milionů dolarů:

Egorovi samozřejmě gratulujeme, trh se však nyní ptá, zdali má někdy Egorov svoji půjčku v plánu splatit? O tom samozřejmě opravdu hodně pochybujeme. Vložení CRV o hodnotě 160 milionů dolarů a vytáhnutí 61 milionů zde pochopitelně není ničím jiným než formou vybírání profitů – Egorov se vyhne obvinění z „dumpování“ tokenů vlastního projektu, a navíc má naději na další vzestup hodnoty jeho kolaterálu, což mu umožní vypůjčit si další USDT.

Namísto prodání CRV na volném trhu si za ně Egorov půjčil, nicméně, nyní se trh pochopitelně obává z možné likvidace celé třetiny zásoby CRV. Zrovna nyní je období propadů cen na likvidace jako dělané.

Co by se tedy stalo, pokud by se trh vydal níže, CRV se propadlo o dalších 30 %, což by spustilo likvidaci pozice 300 milionů CRV v AAVE? Podívejme se na cenový dopad – krásných -89 %:

Maximální FUD = maximální příležitost

CZ Binance vyobrazen jako scammer šachující s fondy uživatelů, BNB na pokraji prasknutí masivní bubliny s implikacemi pro celý trh, strach z kolapsu USDT, regulační válka, a nakonec možná likvidace CRV tokenů vedoucí ke zboření finančního domečku z karet, kterému říkáme krypto trh. Ano, přesně tak zavání momenty před kapitulací či bodu absolutního FUDu, jež přivádí i ty nejzarytější účastníky k pochybám, prodání celého portfolia nebo rovnou finálního rozloučení se s kryptem.

Pamatujme však na to, že právě tyto časy jsou obdobím maximální příležitosti, což je ostatně zkrátka a dobře historicky potvrzeno.

„Prodej, když jsi nadšený, kupuj, když máš strach, a když se nudíš nedělej nic.“ Cheds

Pokud jste v kryptu delší dobu, jistě jste si všimli, jak rychle se mohou momenty maximálního strachu jakoby z ničeho nic přeměnit a ze dne na den se narativ začne stáčet okolo potenciálně pozitivní budoucnosti. To samé se může stát i nyní:

- V trhu CRV může dojít k masivnímu short squeeze momentu

- Ztracení pegu USDT může být rychle využito k arbitráži chytrými velrybami, vedoucí k obnovení a zachování pegu

- Vybalancování 3pool bazénku v tandemu s uklidnění obav okolo USDT

- AAVE opraví riskantní LTV půjček vůči CRV pomocí rychlého vládního návrhu

Voilà, FUD je pryč a sociální média jsou z ničeho nic plná býčích zpráv: inflace klesá rychleji, než se očekávalo, Blackrock plánuje spuštění Bitcoin ETF a celý medvědí trh akumuluje BTC, crvUSD stablecoin na vzestupu, krypto projekty se propojují s GPU a AI trhem, Hong Kong nabádá banky k poskytování kryptoměn – ano, všechny tyto narativy se již teď začínají formovat, napříč kapitulaci altcoinů a hrozbě likvidací.

Samozřejmě, o všem zde zmíněném si povíme více v příštím díle Krypto Kompas, zůstaňte s námi.