DeFi Puls #2: Perpetuální DEX burzy

Decentralizované (DEX) burzy jsou od roku 2020 dost možná nejrychleji se vyvíjejícím sektorem kryptoměnového trhu. Není taky divu, finance, obchodování a tržní mechanismy jsou naprostým jádrem kryptoměn jako takových. Od dob Uniswapu a prvních on-chain dobrodružství se toho však v DEX prostoru mnoho změnilo. Obzvláště potom v oblasti perpetuálních burz, tedy kategorie perpetuals.

Pojďme se podívat, jak se vyvíjí sektor perpetuálních DEX burz, které z nich jsou momentálními lídry trhu, jak rozeznat schopnou konkurenci, jak funguje rozdělování výdělků burzy uživatelům (#realyield) a neposledně, co se v této oblasti kryptoměn chystá do budoucna.

Co je to decentralizovaná (DEX) a perpetuální burza?

V krátkosti, decentralizovaná burza je burza fungující bez nutnosti zprostředkovatele transakcí mezi nákupčím a prodejce, umožňující uživatelům obchodovat s kryptoměnami on-chain v plně peer-to-peer prostředí.

Většina krypto obchodníků dnes již dobře zná klasické AMM (Automated Market Maker) burzy typu Uniswap a Curve na Etheru, PancakeSwap na Binance chainu či agregátory jako je Cow Swap nebo 1Inch. AMM je základním typem DEX burz, pomocí kterých lze využít přístup k on-chain likviditě a obchodovat přímo z vaší software či hardware peněženky.

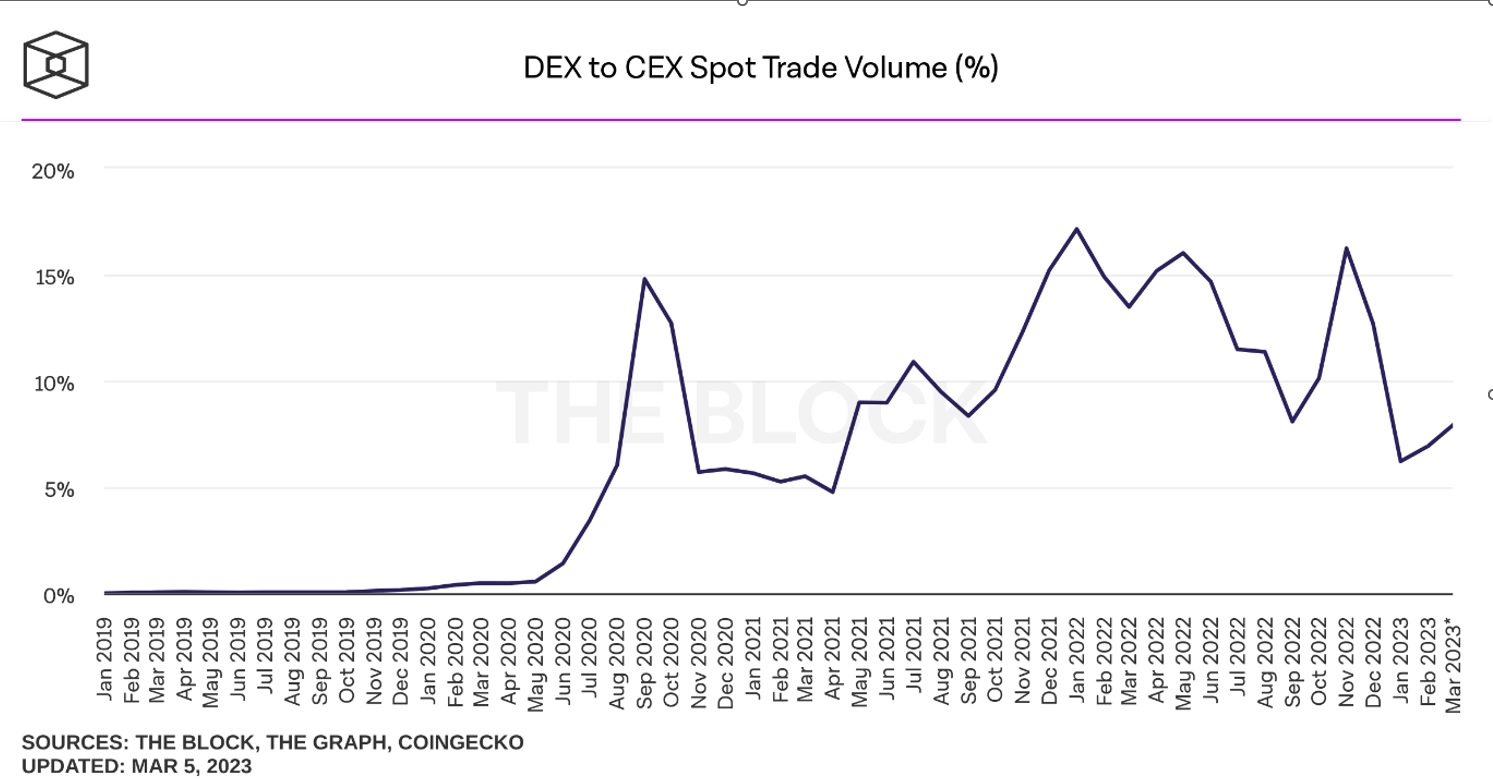

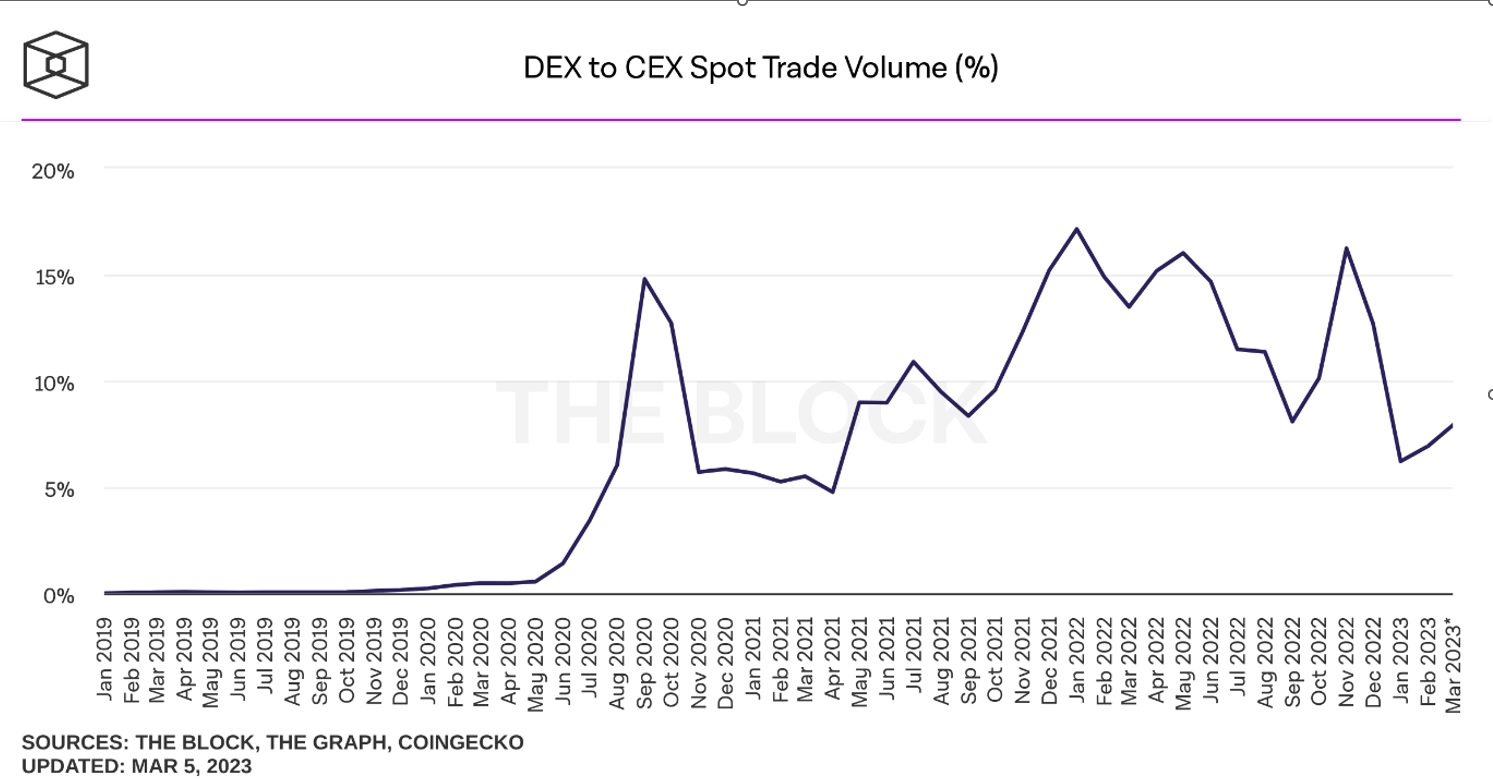

Obrázek: růst tržního objemu DEX burz v porovnání s centralizovanými burzami od vzniku prvních AMM

Zásadním rozdílem je tedy proti centralizovaným burzám fakt, že během používání DEX burzy jako uživatelé neodevzdáváme svá aktiva žádné třetí straně, tedy samotné burze, instituci či bance. Během používání decentralizovaných on-chain burz se kryptoměny vždy nachází v našich peněženkách a není třeba je nikam vkládat.

Momentální aktivita DEX burz

Od dob, kdy se většina účastníků trhu pohybovala na swaperech jako je Uniswap či PancakeSwap se mnohé změnilo. Tržní prostředí DEX burz je dnes dominováno novou generací protokolů, zejména těch, kde lze obchodovat na páku, podobně jako na Binance Futures.

Takzvané perpetuální DEX burzy (perpetuals) jsou nyní jedněmi z nejvýdělečnějších krypto projektů celého průmyslu.

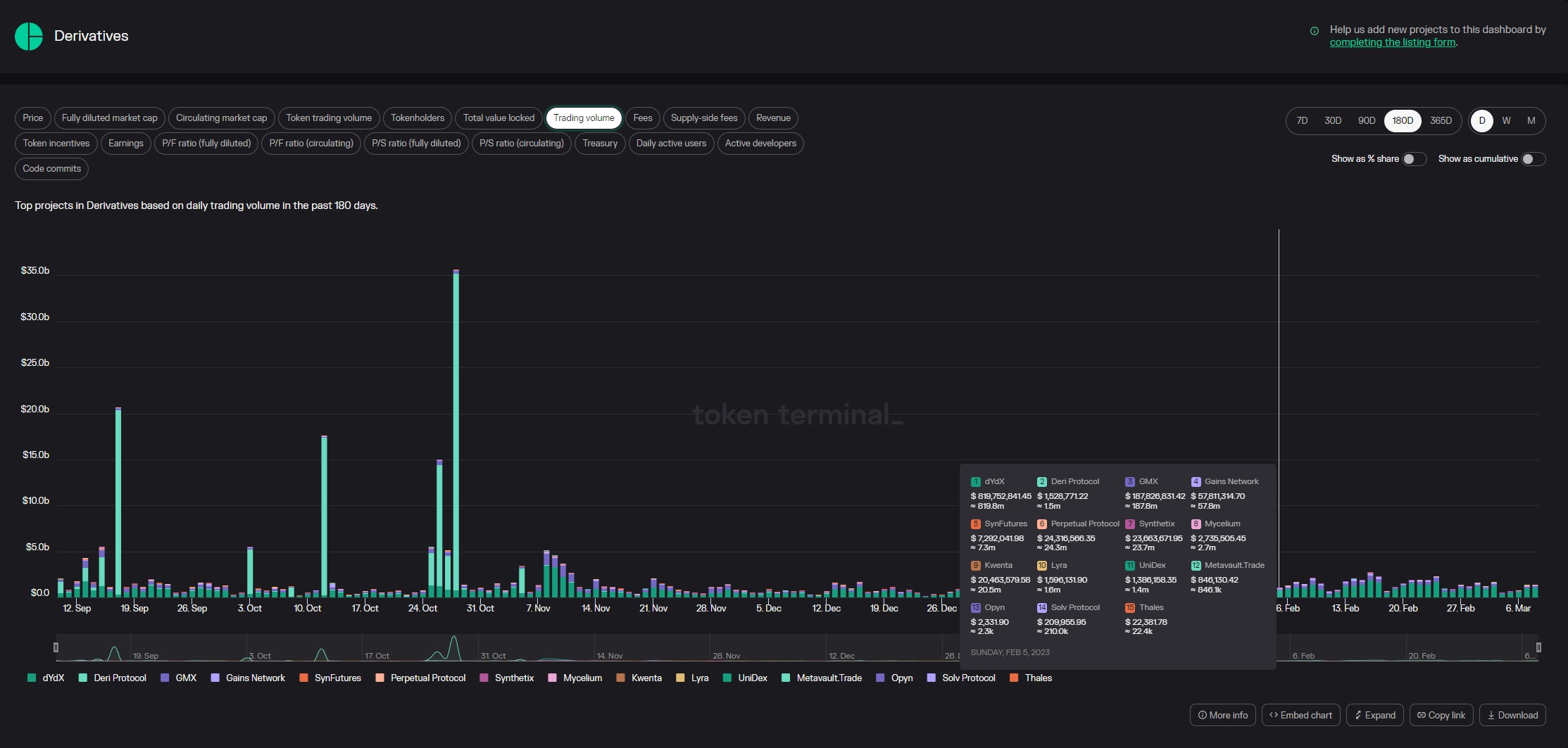

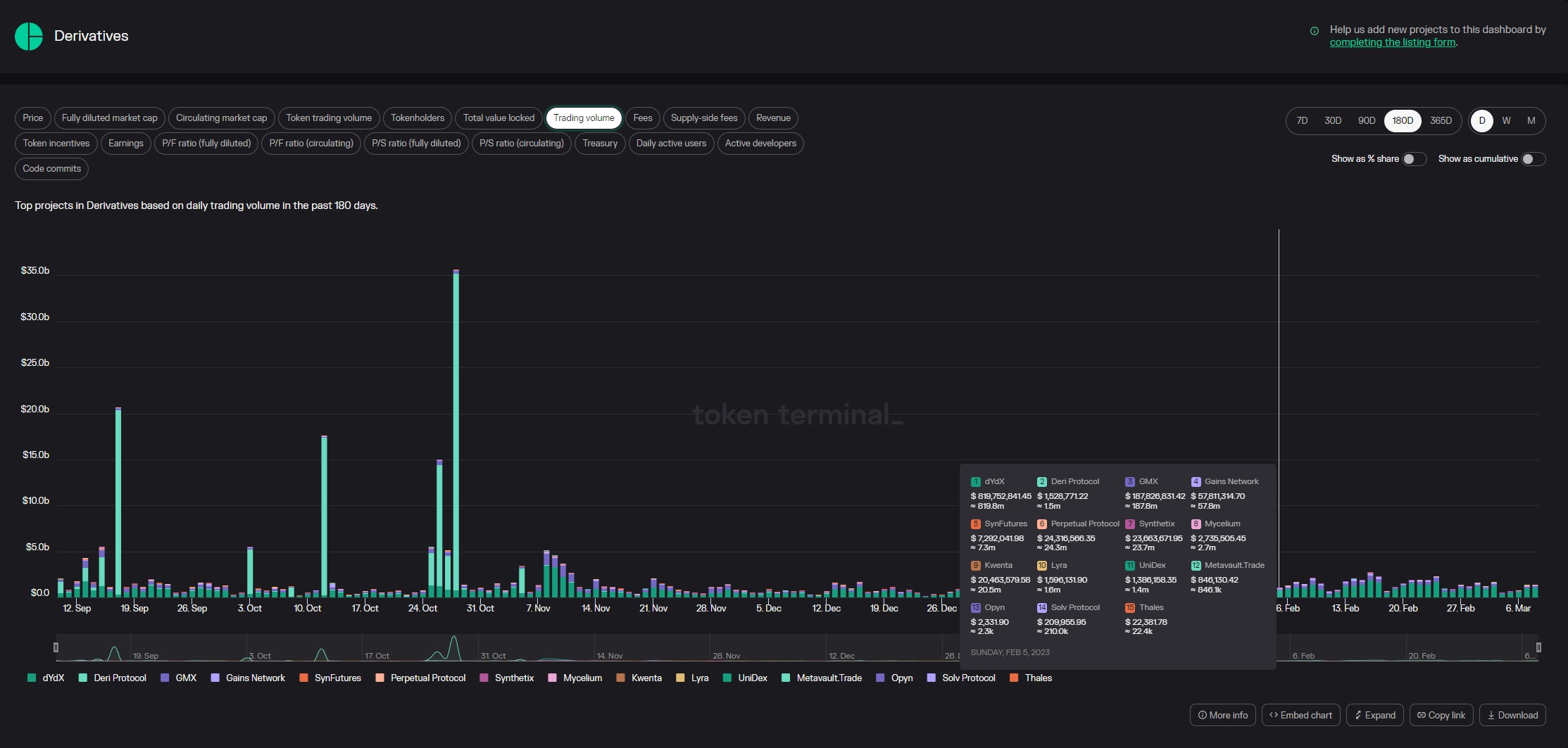

Jak můžete vidět z obrázku níže, žebříček nejpoužívanějších decentralizovaných burz dneška vykresluje vcelku odlišný obrázek, než tomu bylo ještě před dvěma lety, obzvláště tedy v sekci derivátů. I přesto, že lídrem trhu je stále hlavní DEX burza Etherea Uniswap, nyní zde máme další významné hráče právě v kategorii obchodování na páku, tedy perpetuals.

Rozdílné druhy DEX burz

Pokud se chcete rovnou dozvědět, které z momentálních DEXů jsou lídry sektoru perpetuals, přeskočte na další odstavec.

Zde si v rychlosti vysvětlíme rozdílné druhy DEX burz dnešního krypto trhu:

Automated Market Makers (AMM):

Hlavním typem momentálně používaných DEX jsou takzvané AMM (Automated Market Maker) burzy.

AMM, tedy v překladu burzy tvořící automatizované trhy, jsou od roku 2020, tedy jejich vzniku a nástupu dosavadně dominantní burzy Uniswap, v podstatě standardem pro DeFi trh.

AMM burzy jsou bezesporu jednou z nejdůležitějších DeFi inovací. Bez AMM DEXů by se DeFi rozhodně nedostalo až tam, kde je dnes.

AMM DEXy jsou v podstatě on-chain směnárny. Namísto klasické centrální knihy příkazů, které jsou součástí burz typu Binance či Bitfinex, a které centrálním mechanismem propojují příkazy obchodníků, jsou nákupní i prodejní příkazy AMM DEXů vyplněné dopředu pomocí on-chain likvidity.

On-chain likvidita je zpřístupněna pomocí bazénků s likviditou tvořených 50:50 mírou tokenů daného páru. Například, poskytovatel likvidity zde do bazénku s likviditou přidá 1000 USD spolu s ekvivalentním hodnotou ETH. Poskytovatel likvidity poté pobírá část poplatků, které platí nákupce či prodejce výměnou za to, že je mu zpřístupněna likvidita k prodeji či nákupu.

Veškeré kroky obchodu na AMM burzách se tedy dějí na blockchainu a trhy jsou tím pádem přístupné kdykoli, kdekoli a komukoli.

AMM burzy jsou nyní stále ve fázi prudkého vývoje. Během psaní tohoto článku se dějí neustálé inovace a na trh přichází další a další technologie, které posouvají laťku tržní a kapitální efektivity decentralizovaných trhů stále výše.

Nejúspěšnějšími decentralizovanými AMM burzami jsou:

GMX: král sektoru Perpetuals

Druhem decentralizovaných burz, na které s v dnešním článku soustředíme primárně, jsou právě perpetuals burzy.

Zářným příkladem a zároveň lídrem sektoru je GMX. GMX je taktéž tahounem L2 ekosystému Arbitrum, Ethereum sítě, na které lze obchodovat za razantně nižší transakční poplatky. GMX nabízí spotové i pákové obchodování (až 50x), přičemž hluboká likvidita burzy zajišťuje nulový cenový skluz při nákupu i prodeji.

Na rozdíl od výše zmíněných AMM burz, které využívají mnoha párů zajišťujících individuální likviditu, GMX tento problém řeší jediným velmi hlubokým poolem zvaným GLP. GLP je index aktivum složené z několika hlavních kryptoměn jako je BTC, USDC, ETH a několik dalších. GLP je zároveň aktivum pobírající úroky z výdělečnosti burzy, tedy poskytující #realyield (viz. dále).

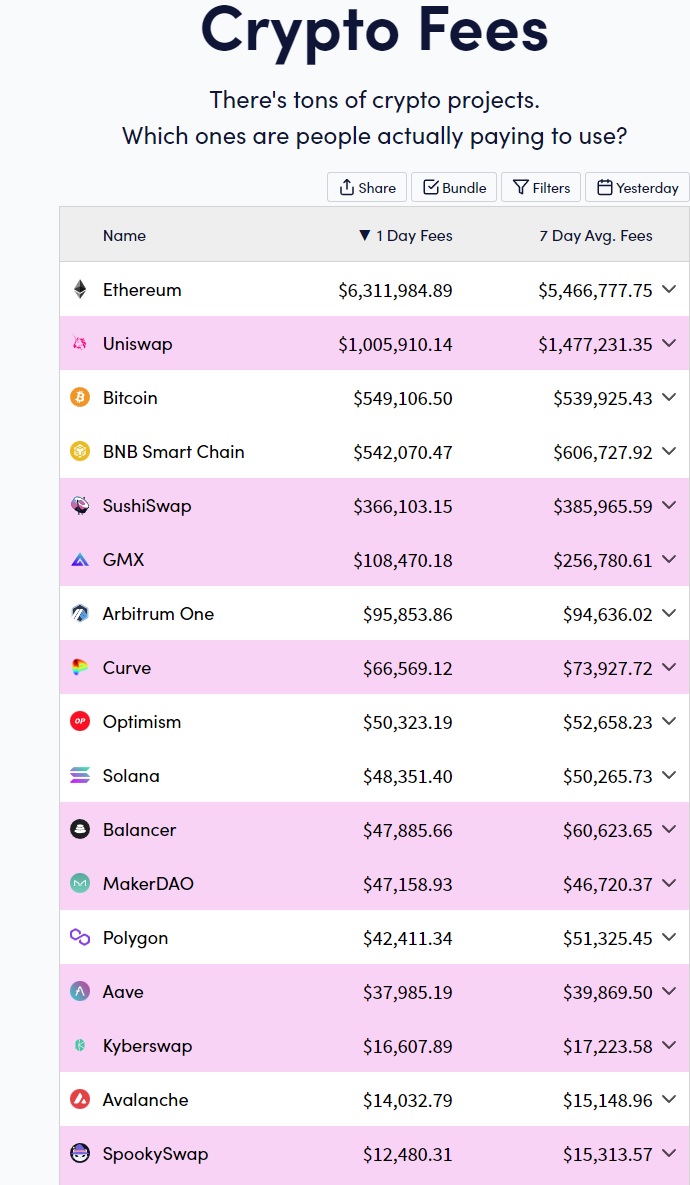

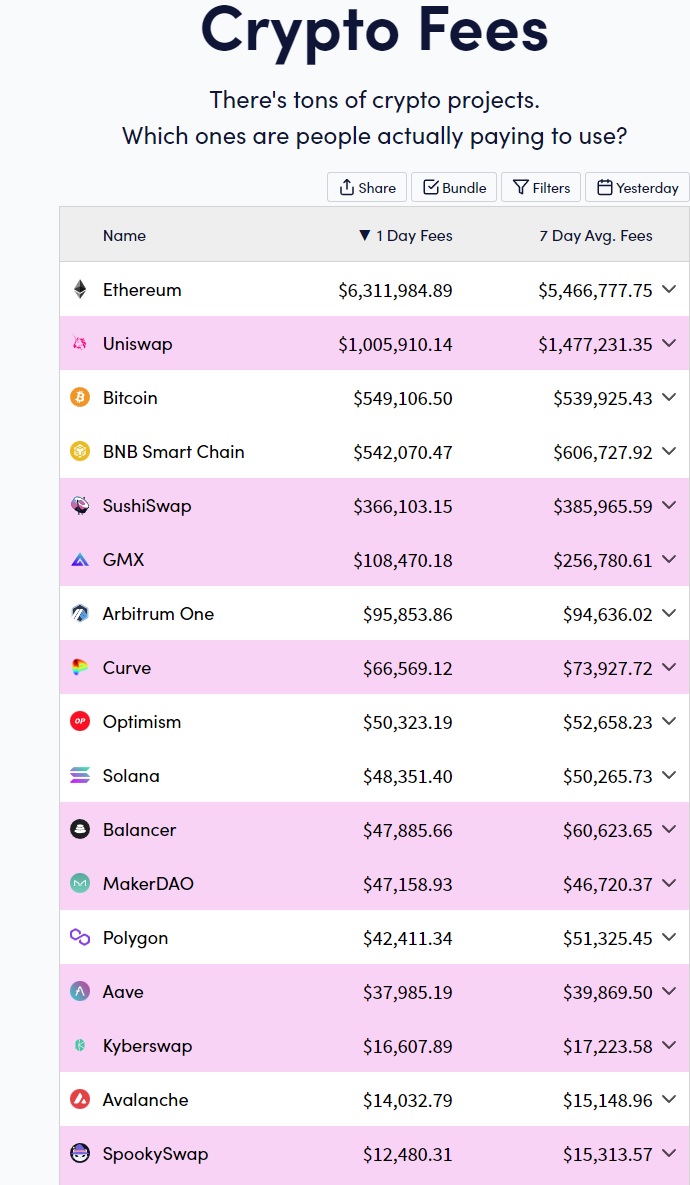

Úspěch a výdělečnost protokolu GMX lze popsat nejjednodušeji pohledem na Cryptofees.com, kde vidíme, že i přes nízkou volatilitu posledního týdne GMX na poplatcích za obchody pobralo 256,000 USD.

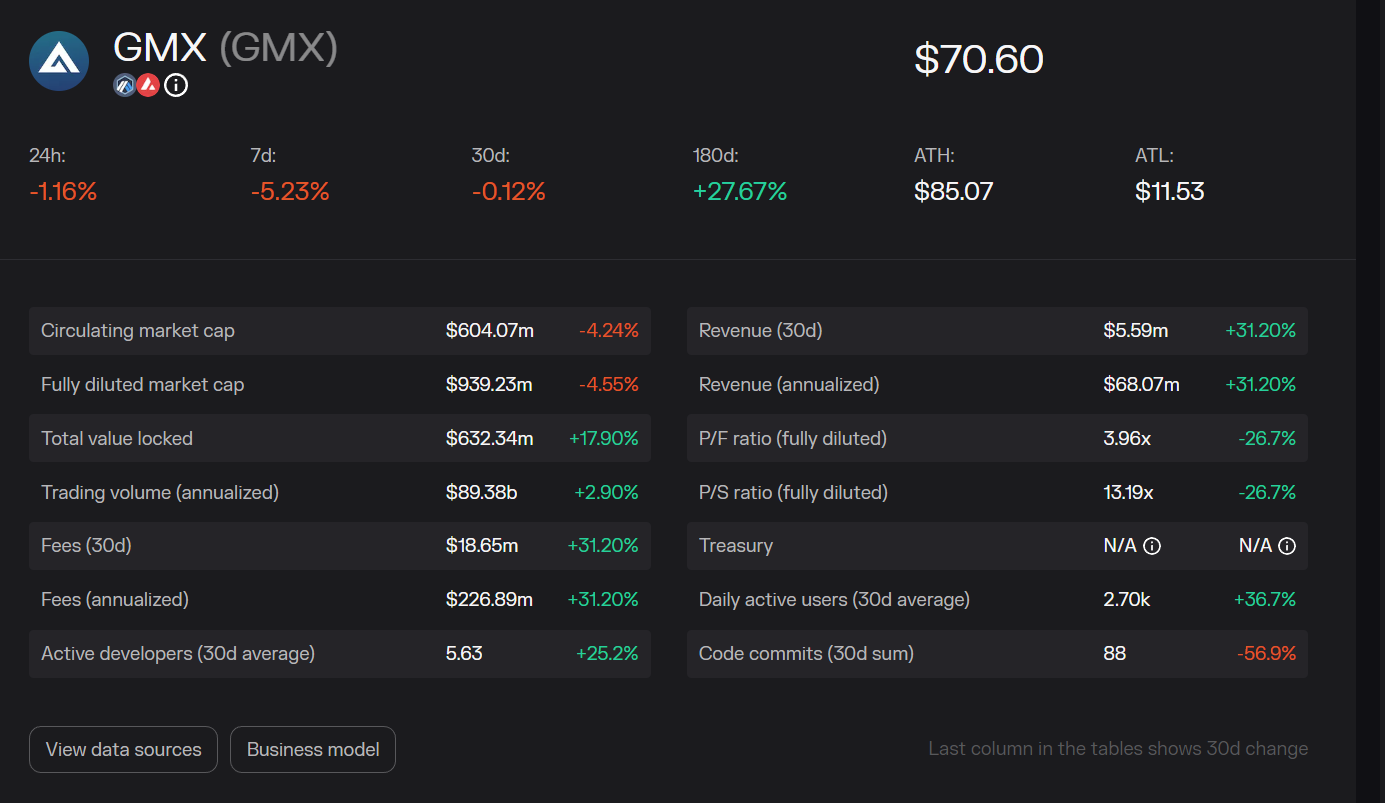

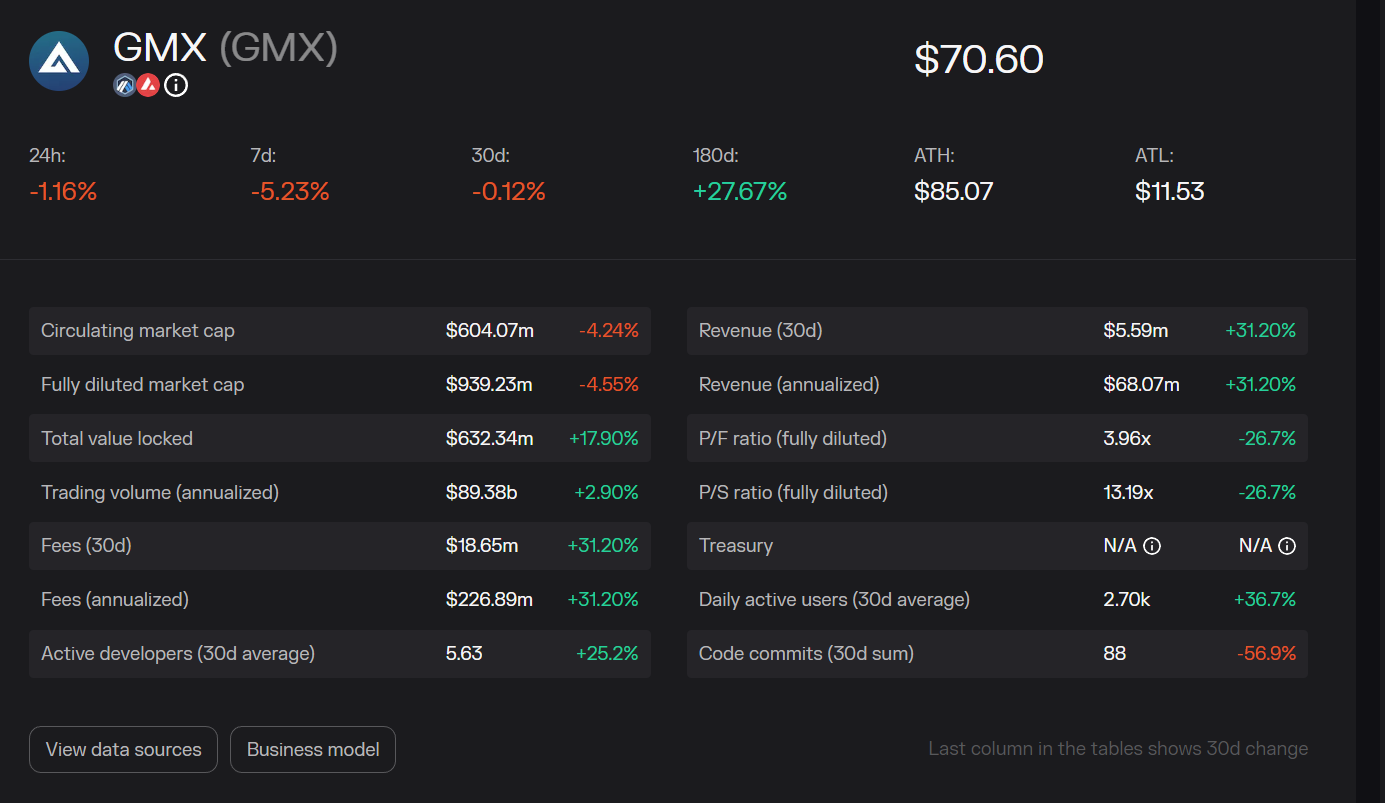

Poplatky a revenue (výdělečnost) protokolu jsou však dvě rozdílné metriky. Jakou výdělečnost má tedy GMX za poslední dejme tomu měsíc? Čas mrknout na Token Terminal:

Od února do startu března si GMX nevedlo vůbec zle: revenue dosáhlo na téměř 6 milionů USD, přičemž roční obrat se momentálně pohybuje okolo 68 milionů.

Z těchto čísel lze jednoduše vyčíst, jak výdělečný je model on-chain obchodování a protokolů poskytujících DEX infrastrukturu. Decentralizované burzy již teď dosahují opravdu megalomanských tržních objemů, nicméně, v porovnání s budoucím růstem kryptoměn se stále jedná o pouhou kapku v oceánu.

#Realyield: sdílení profitů DEX burz s uživateli

Dále, v případě perpetuals DEX burz lze počítat s tím, že #realyield, tedy úroky, které držitelé tokenů pobírají za staking, a které jsou přímo sdíleným obratem burz ve formě poplatků například v ETH či USDC, lze počítat s růstem APR % přímo úměrným s růstem tržního objemu, a tedy růstem krypto sektoru jako takového.

Jak funguje #realyield v případě našeho příkladu GMX?

GMX a GLP jsou momentálně velmi oblíbenými tokeny, právě z důvodu možnosti pobírat poplatky za:

- Stakování GMX: stakeři pobírají 30 % celkových poplatků burzy

- Poskytovatelé likvidity (GLP): poskytovatelé likvidity získávají podíl ze 70 % celkových poplatků burzy

Pochopitelně, výše vámi pobíraného úroku úzce souvisí s velikostí vámi zakoupené pozice tokenů GMX, či vámi poskytnuté likvidity a následného převodu do poplatky pobírajícího aktiva GLP.

Yield je zde vyplácen ve formě ETH coinů. Tento způsob vyplácení, tedy konverzi poplatků burzy v ETH a následné předání GMX a GLP holderům vytváří naprosto jinou dynamiku celého projektu, na rozdíl o DeFi 1.0 projektů, jež doposud vyplácely formou nativního tokenu protokolu, čímž docházelo k neustálé inflaci a zvyšování cirkulované zásoby tokenu.

#RealYield model je zásadním krokem trhu směrem k vytváření výdělečných protokolů hodnocených dle míry reálné adopce.

Jaké další decentralizované burzy kromě GMX můžeme na trhu najít?

Lídři trhu: Nejvýdělečnější DEX burzy

Kromě výše popsaného projektu GMX se nyní v krypto trhu vyskytují i další protokoly poskytující podobné služby, avšak s jistými odlišnostmi, a to zejména v oblasti poplatků. Jelikož jsou poplatky na burze GMX relativně vysoké, v trhu se pochopitelně průběžně vyskytují kompetitivní burzy.

Zde si popíšeme některé z těch, které se do budoucna projevují jako velmi slibné a konkurenceschopné:

· Gains Network

Gains Network lze momentálně považovat za nejschopnějšího konkurenta GMX. Projekt Gains a nativní token GNS pochází původem z L2 sítě Polygon. Nicméně, pravou míru adopce Gains jako projekt nalezl až po přechodu na znatelně oblíbenější L2 síť Arbitrum.

Mezi hlavní výhody Gains Network patří nižší obchodní poplatky, než nabízí burza GMX, přítomnost na více L2 sítích (Polygon, Arbitrum), a také relativní podhodnocení, pokud se podíváme na poměr celkového obchodního objemu a valuace obou projektů.

Objem obchodů na burze Gains Network nedávno překročil hranici 30 miliard USD. Dále, oblíbenou funkcí Gains je vyšší hranice maximální páky, a to až 150x pro krypto páry, 100x pro syntetické akcie a až 1000x ve Forex sekci.

Výdělečnost (Revenue) Gains Network rovněž mluví za své a i přesto, že se stále nacházíme v medvědím trhu, zde lze pozorovat znatelný organický růst tržního objemu, jehož důsledkem je vysoká výdělečnost burzy pohybující se okolo 2 milionů dolarů měsíčně.

Dále, držitelé tokenu GNS mohou pobírat okolo 15-20 % APR za staking. Stejně jako v případě GMX se toto číslo může měnit na základě obratů burzy, jelikož se jedná o realyield založený na výši každodenních poplatků.

Tokenomika projektu GNS je pro investory rovněž zajímavá, jelikož je již nyní téměř celá zásoba v cirkulaci a inflace tokenu je pouhých 0.45 %.

· Level Finance

Level Finance je v sektoru perpetuals DEX relativně novým koněm. Level a nativní token projektu LVL sídlí na Binance chainu. Momentálně je Level lídrem perpetuals burz na Binance blockchainu.

Zajímavostí v případě Level Finance je fakt, že je zde investorem známý bývalý CEO burzy Bitmex, Arthur Hayes. Arthur je mimochodem rovněž jedním z největších investorů burzy GMX.

Level Finance je novým a zároveň kontroverzním projektem v oblasti DEX burz. I přesto, že se zde nachází potenciál pro růst jakožto hlavní perpetuals DEX burzy Binance chain ekosystému, všímavým on-chain analytikům neuniklo, že je zde velká část obchodního objemu neorganická.

Zároveň je v případě Level Finance potřeba podotknout, že momentálně není v cirkulaci ani desetina celkové zásoby LVL tokenů.

Level Finance má jako burza rozhodně potenciál, nicméně v tuto dobu se jedná o investici typu vysoké riziko X vysoký možný výdělek.

Jaké DEX burzy sledovat do budoucna?

Kromě GMX, Gains Network a Level Finance se v sektoru perpetuals rýsuje hned několik burz s vysokým potenciálem, které se však momentálně stále nachází ve fázi vývoje či prozatím nedosahují širší adopce.

· Vertex (možný Airdrop!)

Vertex Protocol je hybridní perpetuals DEX burzou poskytující kombinaci AMM směnárny s klasickou burzou disponující knihou příkazů a funkcemi jako jsou limit příkazy k nákupu a prodeji.

Vertex se momentálně nachází ve fázi beta testování, přičemž uživatelé se mohou účastnit testování alfa verze na testnetu Arbitrum Goerli.

Pro vstup na burzu jakožto tester přejděte na hlavní stránku burzy (viz. Launch Testnet v pravém horním rohu landing page), klikněte na „Switch to Arbitrum Goerli“ a následně si vyžádejte testnet tokeny a začněte nanečisto obchodovat.

Spekulací je zde pochopitelně nadcházející airdrop jako odměna brzkým testerům burzy. Vertex se dost možný vyplatí mít na radaru a my metriky tohoto projektu rozhdoně budeme sledovat velmi zblízka.

Na trhu momentálně chybí kvalitní decentralizované perpetuals burzy s nízkými poplatky a knihou příkazů (orderbook exchanges). Právě tento sektor má v plánu Vertex obsadit a je možné, že se z této burzy stane další kompetitivní hráč ekosystému Arbitrum.

Pro bližší informace o burze Vertex sledujte jak hlavní web a Twitter tak Discord projektu:

· Kujira

Kujira je velmi zajímavým a hráčem sektoru DEX burz i DeFi jako takového.

Kujira není pouhou burzou, ale celým DeFi blockchainem postaveným a napojeným na technologii ekosystému Cosmos.

Kujira je samozvaným “blockchainem pro realyield“ a “decentralizovaným ekosystémem pro protokoly, developery a uživatele webu 3.0 hledající udržitelné finanční služby.“

Hlavními komponenty Kujira ekosystému je nativní tokej KUJI a stablecoin USK.

Hlavním tahákem tokenu KUJI je, že zde investoři mají možnost stakovat a pobírat veškeré poplatky z aktivity celého ekosystému.

KUJI stakeři jsou navíc odměňováni varietou různých krypto aktiv, které jsou používány na burze a v DeFi aplikacích Kujira. Může se tedy jednat o yield ve formě například BTC, ETH, ATOM, BNB, DOT a dalších krypto aktivech či stablecoinech.

Dalším lákadlem projektu je i potenciál pro kontinuální airdropy stakerům nových projektů a protokolů spouštěných na blockchainu Kujira. Pokud jste zažili airdrop sezónu Cosmos ekosystému, víte, že tyto události mohou být velmi jednoduchým způsobem budování portfolia.

Nativní token KUJI má nulovou inflaci a velmi nízkou tržní kapitalizaci. Lze vyvodit, že Kujira může být velmi výhodnou investicí v případě (!), že blockchain a zdejší protokoly dosáhnou dostatečné trakce. Jak sledovat postupný vývoj adopce různých DEXů i projektů zmíníme v posledním odstavci.

· VELA Exchange

VELA Exchange je dalším významným hráčem v sektoru DEX burz i L2 ekosystému Arbitrum.

VELA je relativně novým hráčem DEX sektoru, nicméně již teď je burza pod náporem aktivních uživatelů.

Momentální 24hodinový tržní objem se zde pohybuje okolo 75 milionů dolarů.

Zároveň zde obchoduje přes 30,000 unikátních uživatelů.

VELA Exchange se těší z úspěchu a zájmu uživatelské základny zejména díky organicky pojatému marketingu a neposledně kombinací DEX a CEX funkcí platformy.

Statisticky si VELA vede velmi dobře:

- Dosažený objem obchodů: 3,2 miliardy USD

- Počet uživatelů: 36,000 +

- Získané poplatky (total trade fees): 1,700,000 USD

Bonusové zmínky:

- dYdX: vysoce adoptovaný protokol, avšak velmi vysoká FDV valuace

- Perpetual Protocol: kvalitní protokol, nedostatečný revenue share

- MUX Protocol: velmi nadějný perpetuals protokol s vysokou pákou; dostatečný revenue share

- Cap (CAP): nízká adopce, velmi dobrý revenue share (až 35 % USDC APY)

- Kromatika (KROM): nízká adopce, inovativní funkce (realyield ze zpoplatněných limit příkazů)

- Mycelium

Kde sledovat metriky výdělečnosti a růstu DEX burz?

Nyní již sice víte, kteří z hráčů perpetuals DEX sektoru jsou těmi hlavními tahouny trhu, nicméně, stále je třeba umět pozorovat vývoj trhu, tok likvidity a uživatelů napříč protokoly v reálném čase.

K tomuto účelu nás nenapadá doporučit nic jiného, než dost možná dva nejkvalitnější nástroje pro DeFi analýzu na trhu: DeFiLama a Token Terminal.

DeFiLama je základním nástrojem v arzenálu všech zkušených krypto investorů i obchodníků. V rozhraní DeFiLamy si naprosto jednoduše zjistíte, který z blockchainů, ať už L1 či L2 sítí se nyní těší zájmu uživatelů, a tím pádem i přívalů likvidity.

V záložce DeFi jednoduše vyberete žebříček „Chains“ a krátce na to vám bude jasné, které ekosystémy momentálně rostou. Dalším krokem je pochopitelně namířit mušku na perpetuals DEX protokoly, které na těchto blockchainech dominují.

Token Terminal je naprosto parádní pomůckou pro důkladnou analýzu protokolů, jejich výkonů, měsíčních obratů, poplatků, tokenomiky a dalších metrik. Lze říci, že bez fundamentální analýzy DeFi projektů pomocí dashboardů jako je Token Terminal se dnes již v kryptu neobejdete.

Pro analýzu protokolu v Token Terminalu stačí zadat ticker do vyhledávače a na stránce grafu si nechat zobrazit metriku, která vás zajímá. Mezi nejužitečnější metriky patří:

- Výdělečnost (Revenue)

- Poplatky (Fees)

- Počet aktivních developerů (Active developers)

- Počet denních uživatelů (Daily Active Users)

Závěr

Perpetuals DEX burzy i veškeré ostatní projekty sloužící k obchodování či všeobecně vytváření DeFi trhů se všemi k tomu patřícími funkcemi jsou základním kamenem kryptoměnového sektoru jako takového. Obchodování je srdečním tepem celého trhu a vědět, která žíla trhu je nejdůležitější a zároveň nejzdravější součástkou ekosystému může být do budoucna jednoduchým, avšak zároveň velmi profitabilním způsobem, jak získat aktivní podíl v krypto průmyslu.

Nakonec je třeba zmínit, že veškeré informace v tomto článku slouží pouze pro orientaci a nejsou v žádném případě finanční radou. DeFi je stále divokým západem, kde každý z investorů funguje sám za sebe a na vlastní odpovědnost. Pomůcky zmíněné v tomto článku vám však mohou pomoci ochránit se před vstupem do protokolů, které za prozatím všudypřítomný risk nestojí.

Hodně štěstí!