Echo bublina je v plném proudu, sezónní novoroční efekt funguje, jak má a trhy si leden očividně náležitě užívají. Jedná se o nový bull market, nebo spíše “bear market rally“, tedy dočasný vzestup, během kterého nám trhy opět znenadání podkopnou nohy? Pojďme se podívat na několik významných faktorů, které nám pomohou identifikovat formování a načasování negativního i pozitivního scénáře.

Makro straší, trhy stoupají

Trhy jsou naprosto efektivními nástroji a během medvědích trhů či zejména jejich absolutních či dočasných konců se umí postarat o to, aby většinu investorů nechaly v zadním zrcátku a začaly rapidně stoupat přesně tehdy, kdy je valná část ve fiatu a brousí si limit ordery v doufání nákupu níže.

Momentálně se dost možná nacházíme v prudkém, nemilosrdném medvědím vzestupu. Bear market rally je fenoménem, který má účastníky trhu přesvědčit o tom, že minuli dno a pokud do trhu nenastoupí, ujede jim vlak a pochopitelně i celá nová býčí sezóna. Inflační medvědí trh, ve kterém se dost možná stále nacházíme, je obzvláště složitým prostředím pro ty, kteří se pokouší aktivně a přesně načasovat a chytnout dno.

Nyní se však nacházíme v obzvláště prekérní situaci, kdy nám dlouhodobé Bitcoin indikátory napovídají, že dno již proběhlo, ale zároveň v roce 2023, během kterého stále probíhá boj s inflací, stále čekáme na průběžný efekt zvýšení úrokových sazeb během minulého roku a vypadá to, že začíná kolabovat i trh s nemovitostmi.

Pojďme se podívat na pozitivní i negativní indikace trhu tak, abychom si pomocí nich v průběhu 2023 mohli představit, jakým směrem se vše vyvíjí.

Lednový vzestup trhů je nejprudší od roku 1987

Mnoho lidí nyní mluví o vykreslení dna a začátku nového bull marketu. Není se taky čemu divit, trhy se hned startem roku vydaly prudce vzhůru a utekly všem, kteří po Silvestru nestihli zavčas vystřízlivět.

Zajímavostí je, že je tento lednový vzestup nejsilnější dvoutýdenní periodou od ledna roku 1987. Nicméně, co se stalo roku 1987? Později, během října 1987 nastalo historicky nazývané Černé pondělí, během kterého došlo k celosvětovému, rapidnímu propadu akciových trhů.

„V říjnu 1987 došlo na všech dvaceti třech nejdůležitějších akciových trzích na světě k strmému propadu. Devatenáct z dvaceti třech nejrozvinutějších industriálních zemí zaznamenalo propad více než 20 %. Měřeno v amerických dolarech byl pokles na osmi trzích o 20 % až 29 %, na dalších třech o 30 % až 39 % (Malajsie, Mexiko, Nový Zéland) a na třech trzích (Hongkong, Austrálie, Singapur) dokonce o více než 40 %.“ Zdroj.

Faktem zůstává, že se nacházíme ve fázi, kdy je ekonomika pod tlakem vysokých úrokových sazeb. Během posledního FED meetingu jsme slyšeli, že prozatím není v plánu úroky snižovat. Dále, efekty úrokových sazeb se projevují až s roční odezvou, jelikož trvá, než se účinek drahých peněz v reálné ekonomice projeví. (Viz. článek Krypto a recese 2023: Makro analýza trhu)

Je rozhodně na místě zůstat na pozoru a i přesto, že jsou trhy nyní v pozitivní fázi se stále nedoporučuje nahánět zelené svíčky a spíše si vždy nechávat alespoň nějaký střelný prach stranou. Přece jen, nacházíme se v novém restriktivním monetárním režimu a inflace západu je stále na velmi vysoké úrovni, což nás dostává k dalšímu bodu.

Evropská Centrální banka v jestřábím módu

Lagardeová se momentálně se zbytkem elit v Davosu baví o tom, jak by se měl náš svět vyvíjet. Jednou z pro nás hlavních point šéfky Evropské centrální banky (ECB) je vyjádření o plánu dalšího zvyšování úrokových sazeb.

Stejně jako v USA, i v Evropě je inflace stále velmi daleko od finální cíle návratu do normálu, tedy 2 %. Tyto výroky jsou nyní potvrzeny i guvernérem Klaasem Knotem, který mimoto varuje, že trhy vůli ECB ve vztahu ke zvyšování úroků podceňují. Vypadá to tedy, že se éra levných peněz jen tak nevrátí.

Kdy se dočkáme poražení inflace?

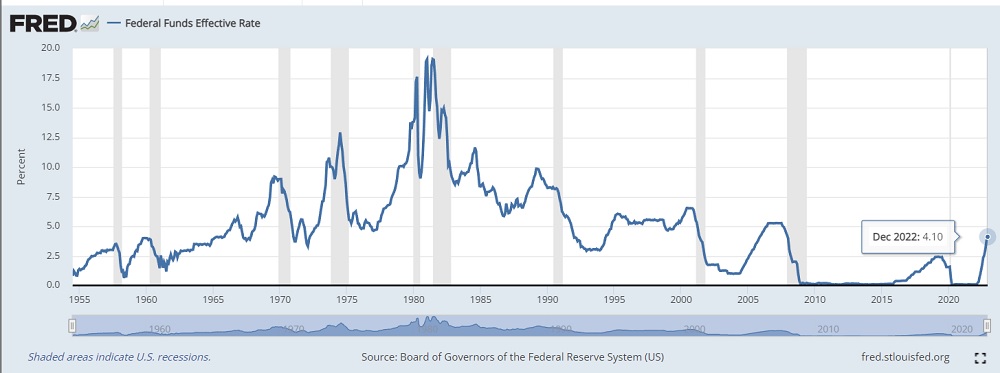

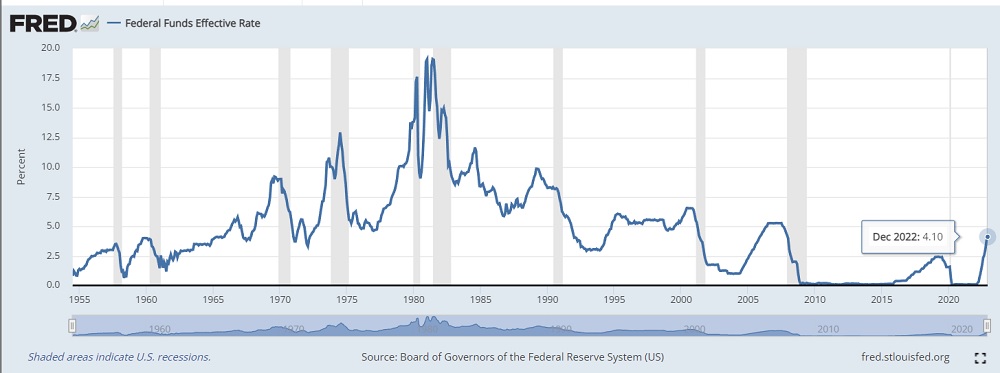

Ostatně, inflace přes 5 % v USA prozatím historicky nikdy nebyla poražena, dokud metrika vyjadřující průměrnou úrokovou sazbu FEDu (federal funds rate) nepřesáhla CPI.

A na to ostatně stále čekáme. Historie nám ukazuje, že pokud se inflace nachází nad 5 %, potom je k jejímu snížení třeba kompletní destrukce ekonomiky. Tento fakt nám připomíná legendární Stanley Druckenmiller a znalí vědí, že pokud mluví Druck, měli bychom poslouchat. Bude se tentokrát mýlit?

„… byla to bublina tolika trhů a takových rozměrů, že je pro mě velmi těžké uvěřit nebo si představit hladké přistání. Jak jsem říkal, vše je možné, a i já se často pletu, nicméně prozatím veškerá fakta poukazují na tvrdé přistání. … sledujeme zde prozatím neprolomené rekordy: pokud se inflace dostane nad 5 % a zůstane tam, historicky se nám ji nikdy nepodařilo snížit, dokud federal funds rate nepřesáhne CPI.

Momentálně je CPI okolo 8 %. To by znamenalo, že FED musí zvýšit funds rate až na 8 %. Upřímně, nemyslím si, že se dostaneme až do takového bodu, protože rozsah ztrát, ke kterým by došlo… podívejte se na nynější situaci, podívejte se, jak vypadají trhy po jednom roce vysokých úroků, a to jsme ještě ani neviděli nijaké významnější bankroty.“

Metriku Federal funds rate můžete sledovat zde.

https://twitter.com/WifeyAlpha/status/1616895226634817536

Pozitivní náznaky do roku 2023 a dále

Průběh celosvětových trhů je nesměrně komplexním, navzájem propleteným systémem. Je téměř nemožné vzít výše zmíněné faktory a s naprostou jistotou usoudit, kdy a jestli vůbec nás ještě čeká další propad, a to i přesto, že je to z historického hlediska velice pravděpodobné.

Právě pro to se je třeba podívat i na potenciálně pozitivní zprávy, které se všech trhů, včetně našich oblíbených kryptoměn, týkají.

Vypadá to, že je nyní načase zaměřit se také na východ, zejména potom na Čínu.

Čína je nyní ve fázi znovuotevírání ekonomiky a ukončování COVID karantén. Konkrétně se jedná o uvolnění po fází „nulové tolerance“ vůči Covidu. Čínská ekonomika se tedy nyní bude nacházet v období růstu následujícím po dlouhé karanténní depresi a útlumu ekonomické aktivity. Pokud tedy Covid v Číně zůstane pod kontrolou, lze zejména nyní, po začátku Čínského Nového roku očekávat nárust produktivity a ekonomické aktivity, což potenciálně povede i ke zvýšení pozitivních výhledů zbytku světa, alespoň dočasně.

Navíc, nálada západu vůči kryptu je po událostech roku 2022 a zejména potom krachu FTX velmi skeptická. Pochopitelně bude nějakou dobu trvat, než se vytvoří nový pozitivní narativ, zatímco Čína a všeobecně Asie mají potenciál vrhnout se do krypta s čistou hlavou a bez PTSD.

Čas nainstalovat WeChat?

Teze hladkého přistání

V kontrastu oproti katastrofickým scénářům je zde teze hladkého přistání, která se vyplní, pokud uvidíme, že se inflace nadále snižuje měsíc od měsíce, aniž by došlo k rozsáhlým krachům a ekonomickým škodám.

Na konci roku 2022 došlo k malému meziměsíčnímu snížení růstu inflace. Pokud se ze snižování inflace vytvoří trend, trhy začnou očekávat dřívější snížení úrokových sazeb ze strany FEDu. Pokud se tedy federálům podaří přistát hladce tak, jak slibují, budou s tím trhy počítat pochopitelně dopředu, což se může odrazit v udržitelnějším stoupajícím trendu akcií i krypta.

Bitcoin halving 2024

Další pozitivní narativ, tentokrát pro Bitcoin, se nám rýsuje skrze pravidelný Bitcoin halving, který nás čeká již za rok a půl, tedy během května 2024.

Pokud se tedy protkají potenciální spekulace o poražení inflace, hladkého přistání a celá věc se přikoření historicky velmi pozitivním Bitcoin halvingem, lze očekávat, že trhy moc šancí na vstup níže medvědům již neposkytnou.

Závěr

Inflační medvědí trh je jedním z nejkomplexnějších tržních období. Prohlásit tedy s jistotou, že jsme medvědy zahnali a můžeme se pustit do nového býčího trhu zkrátka prozatím nelze. Taktikou je zde tedy rozhodně jak sledovat makro vývoj, tak zůstat aktivní součástí krypto trhu. Faktory, které jsou zmíněné v tomto článku vám pomohou identifikovat reálnou formaci jak medvědí, tak býčí teze.

V příštích článcích vás budeme informovat o technologickém vývoji kryptoměn, který napříč nepříznivým větrům makro stavu světa pokračuje rapidním tempem.

Nezapomínejme tedy, že skrze dlouhodobý horizont jsou medvědí trhy jediným: vynikající příležitostí.